Étude économique 2021 | Les Télécoms : premiers acteurs du numérique

Sommaire

- L’essor des usages dans le contexte de l’arrivée de la 5G

- Des investissements toujours plus élevés

- Des réseaux de qualité déployés à un rythme accéléré

- Des prix historiquement bas

- Une fiscalité pénalisante

- Les télécoms françaises toujours sous tension

- L’Europe numérique stagne dans un marché mondial en pleine croissance

- Les télécoms et l’environnement

Étude économique 2021 | Les Télécoms : premiers acteurs du numérique (PDF, 3 MO)

Créée en 2007, la Fédération Française des Télécoms réunit les opérateurs de communications électroniques en France.

Elle a pour mission de promouvoir une industrie responsable et innovante au regard de la société, de l’environnement, des personnes et des entreprises du secteur, en défendant les intérêts économiques de ses adhérents et en participant à la valorisation de la profession au niveau national et international. Pour réaliser ses missions, la Fédération organise dans l’intérêt de ses membres, un dialogue structuré et constant avec l’ensemble des parties prenantes du secteur et de son environnement institutionnel et privé. Elle privilégie chaque fois que possible la régulation ouverte.

Elle assure de façon exigeante la représentation du secteur sur les questions d’intérêt commun dans le respect absolu des règles de la concurrence en vigueur.

1. L’essor des usages dans le contexte de l’arrivée de la 5G

L’essor des usages :

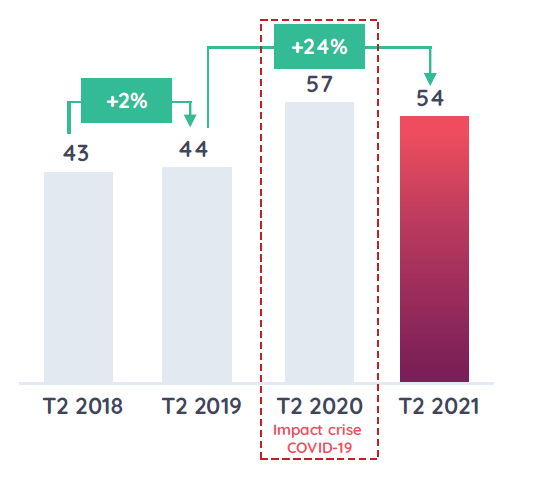

Évolution de la consommation voix mobile ;

France, T2 2018 – T2 2021, milliards de minutes.

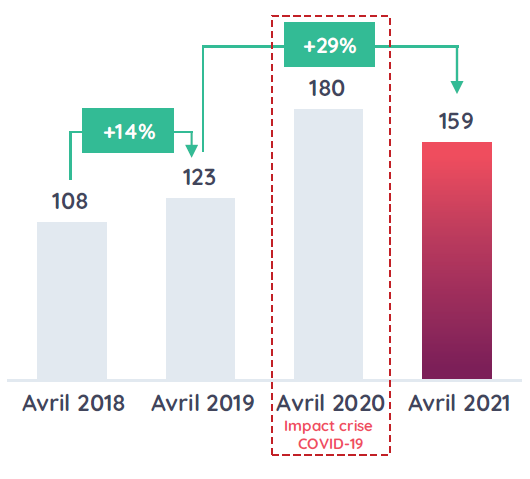

Consommation de données 4G[1] ;

Moyenne mensuelle

Temps moyen passé sur Internet par jour ;

Fixe et mobile, Avril 2018 – Avril 2021, en minutes/jour ;

À titre illustratif, 15h sur Netflix qualité standard (ou 3,5h Haute Définition) ou 1h20 d’appel vidéo via WhatsApp par jour.

Source : Arcep, Données Médiamétrie, analyse Arthur D. Little.

[1] Consommation par carte active 4G.

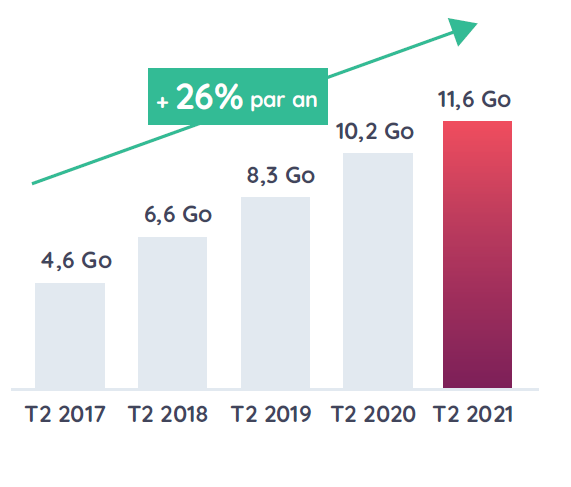

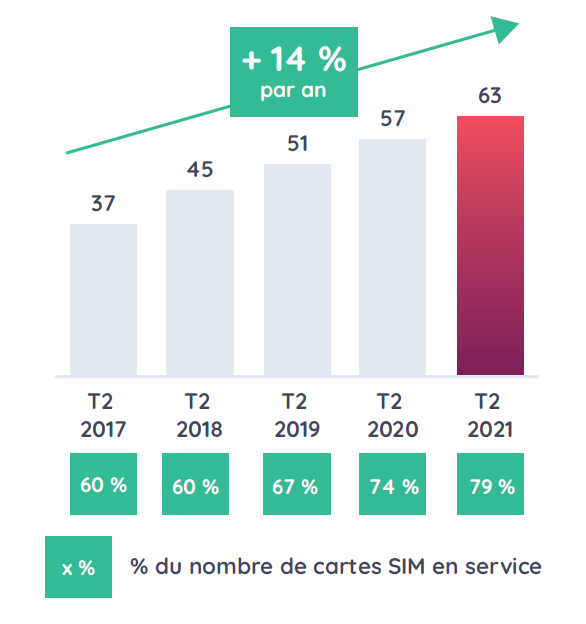

La progression constante de la 4G et l’essor de la 5G :

Taux de pénétration du téléphone mobile ;

Cartes actives 4G ;

Millions de cartes actives, hors M2M.

Ventes de terminaux 5G

France, 2020 et T1 2021.

- 2020 : 1,2 million de smartphones 5G vendus ;

- T1 2021 : 1 million de smartphones 5G vendus soit 33 % des smartphones vendus, 50% de ventes en valeur.

Source : Arcep, analyse Arthur D. Little.

2. Des investissements toujours plus élevés

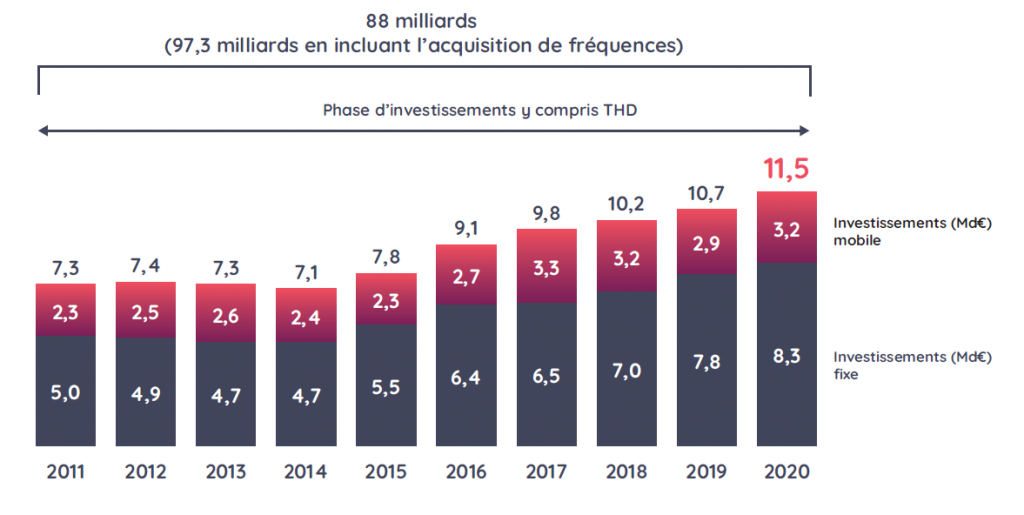

Record historique de 11,5 Mds€ en 2020 :

Investissements dans les réseaux télécoms[1];

France, 2011-2020, milliards d’euros.

Plus 9,1 milliards d’euros d’achats de fréquences sur la période 0,9 en 2011 ; 2,6 en 2012 ; 2,8 en 2015 ; 2,8 en 2020.

Source : Arcep (données 2020 provisoires), analyse Arthur D. Little.

[1] Investissement hors achats de fréquences mobiles de l’ensemble du secteur des télécoms dans les réseaux (opérateurs de services de télécommunications et autres acteurs).

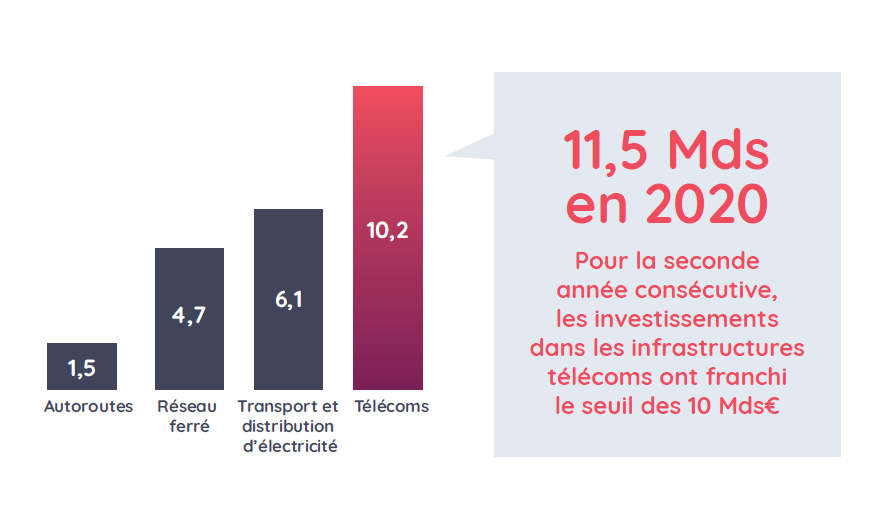

Le champion des investissements privés :

Poids des investissements[1] du secteur télécoms vs autres secteurs ;

France, 2016-2020, moyenne annuelle sur 5 ans, milliards d’euros

11,5 milliards d’euros en 2020

Pour la seconde année consécutive, les investissements dans les infrastructures télécoms ont franchi le seuil des 10 milliards d’euros équivalents aux investissements suivants, chaque année…

- 126 Hôpitaux ;

- 89 Airbus A 320 Neo (prix catalogue) ;

- 2 236 éoliennes (x 2 vs. parc actuel) ;

- 800 écoles ;

- 4 millions de Vélibs en service (x190 vs. parc actuel France).

Source : Entreprises, Recherches documentaires, analyse Arthur D. Little.

[1] Télécoms : chiffres Arcep (hors achat de fréquences) ; Électricité : ERDF ; RFF; Autoroutes : ASFA (Sanef, SAPN, ASF, …).

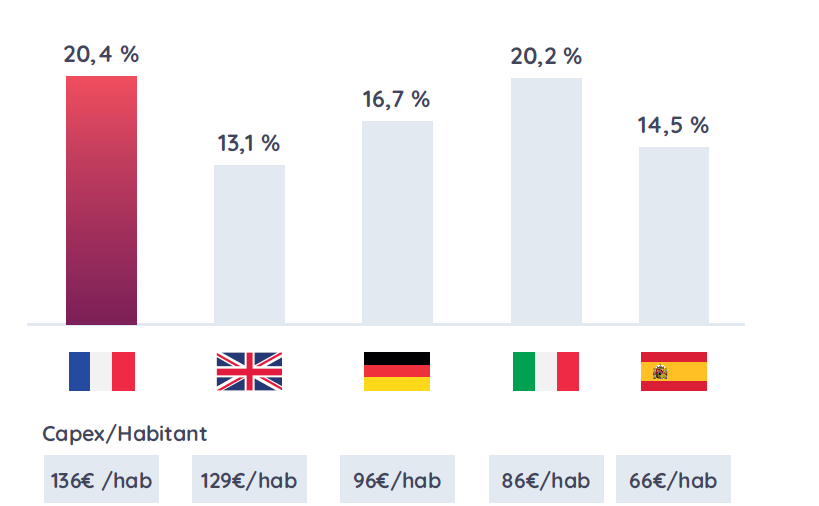

Un effort des opérateurs français inédit en Europe :

Taux d’effort d’investissement par pays (CAPEX1/Chiffre d’affaires[1]) ;

Royaume-Uni, France, Espagne, Allemagne, Italie, 2020.

Source : Rapport annuel, analyse Arthur D. Little.

[1] Chiffre d’affaires, CAPEX et EBITDA des opérateurs télécoms ayant une part de marché fixe ou mobile supérieur à 10 %.

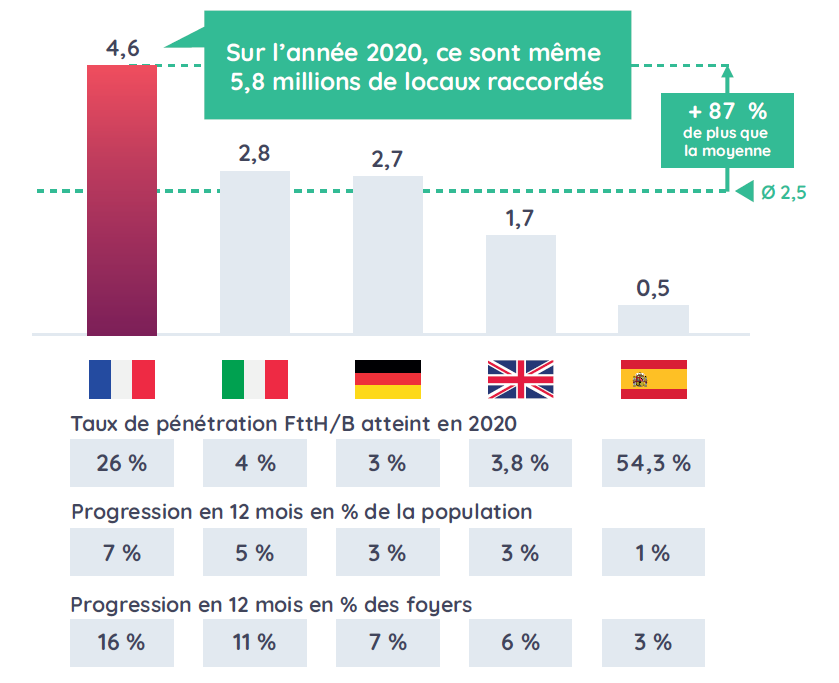

Nombre de locaux raccordés en FttH/B sur 12 mois[2] ;

Sélection de pays européens, septembre 2019 à septembre 2020, millions de locaux.

Source : Panorama 2021 du FttH Council of Europe, analyse Arthur D. Little.

[2] Locaux déployés entre Sept 2019 et Sept 2020.

3. Des réseaux de qualité déployés à un rythme accéléré

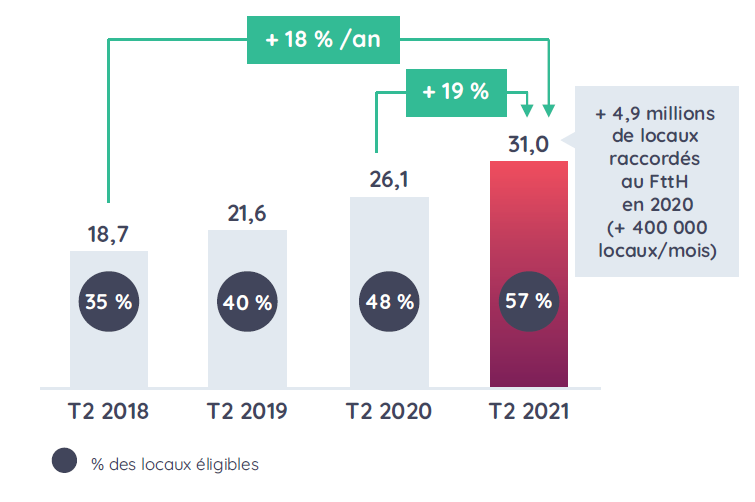

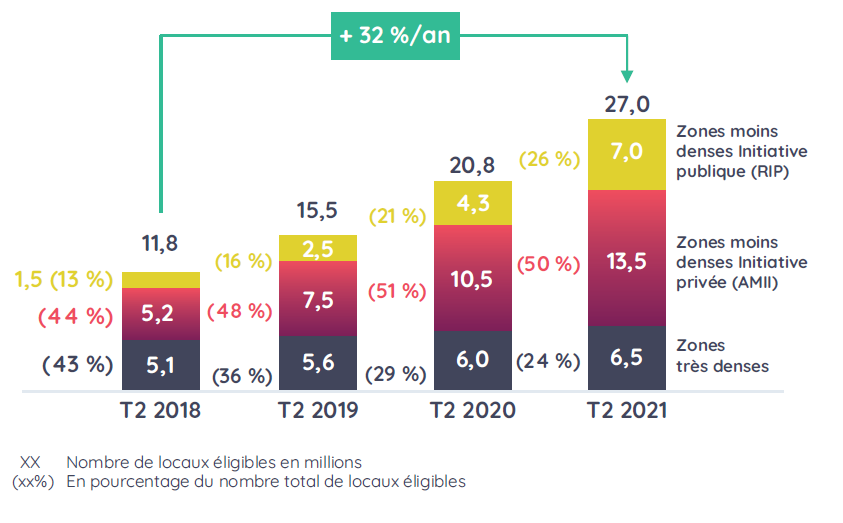

Le déploiement des réseaux fixes :

Déploiement du très haut débit ;

Locaux éligibles à une offre très haut débit[1] en millions de locaux

Raccordement des territoires

Un déploiement de la fibre FttH x3/en 3 ans dans les zones moins denses.

Source : Arcep, opérateurs, Analyse Arthur D. Little

[1] Très Haut Débit, THD : débit supérieur ou égale à 30 mégabits.

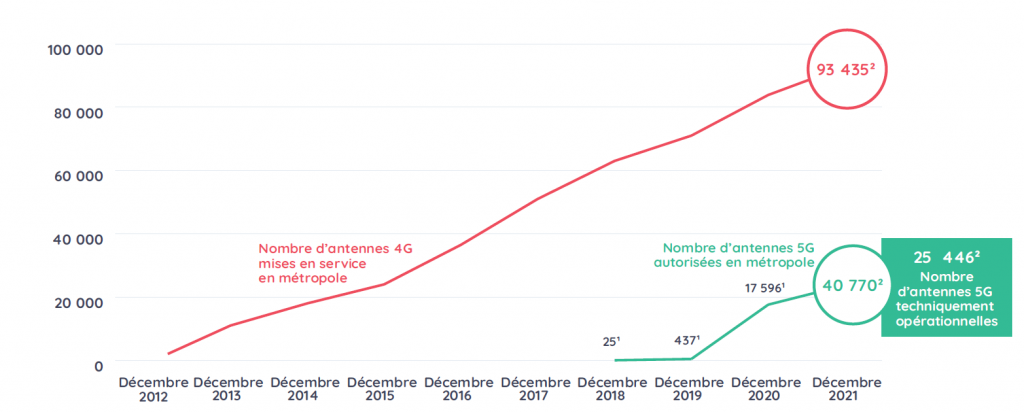

Le déploiement des réseaux mobiles :

Déploiement des réseaux mobiles 4G et 5G (tous opérateurs – métropole).

Source : Observatoire des réseaux mobiles de l’ANFR.

[1] Expérimentations.

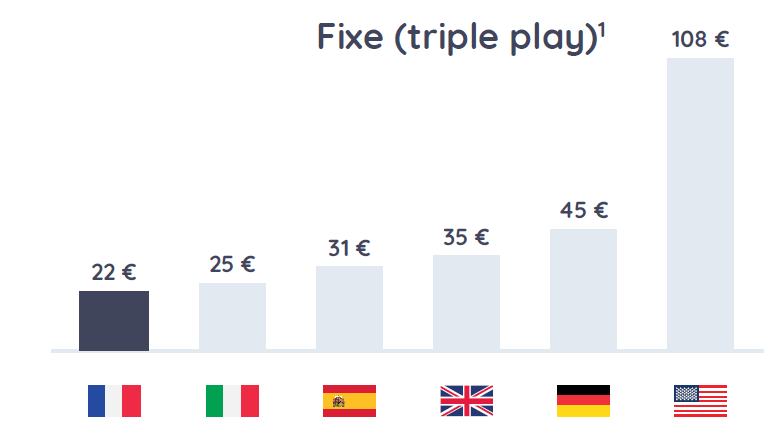

4. Des prix historiquement bas

La France, parmi les prix les plus bas des grands pays occidentaux :

Comparaison des offres fixe et mobile d’opérateurs leaders

Sélection de pays, Octobre 2021, toute taxe comprise par mois

Hors promotions, hors frais de raccordement,

Par pays, sélection du forfait le plus compétitif en termes de prix au sein des opérateurs avec une PDM supérieur à 10 %.

Source : Sites opérateurs, analyse Arthur D. Little.

[1] Offres triple play uniquement ; téléphonie illimitée au moins vers les fixe ; Internet haut débit illimité via xDSL ou fibre ; télévision incluse, hors packs additionnels ; opérateurs dont la part de marché > 10 % hors promotions.

[2] Appels illimités (quand disponible sinon > 500 minutes), SMS/MMS illimités, Internet au moins 50 Go ; offres sans terminal, offres sans engagement quand disponible ; opérateurs dont la part de marché > 10 %.

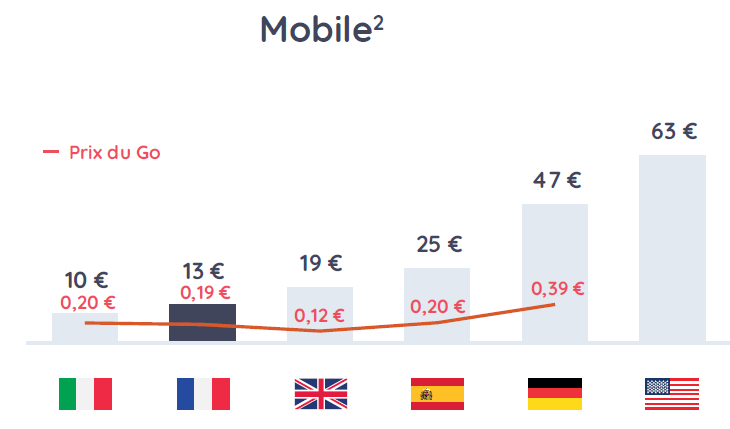

Les télécoms sont le seul secteur régulé à avoir baissé ses prix depuis 10 ans :

Évolution des indices de prix à la consommation d’un échantillon de services ;

France, 2011 – 2020, Base 100 en 2011.

Source : INSEE, analyse Arthur D. Little.

5. Une fiscalité pénalisante

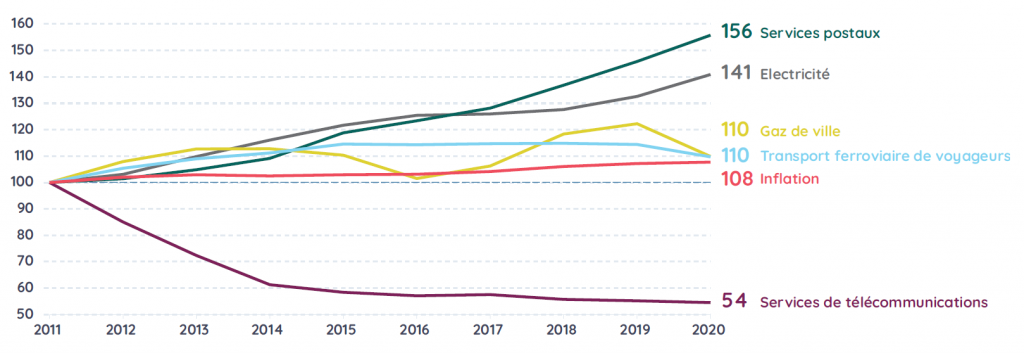

Des conditions de concurrence inéquitables avec les géants de l’Internet :

Niveau d’imposition[1] en pourcentage des revenus[2],[3] ;

pour les principaux acteurs de l’écosystème numérique en France, 2020.

Source : Diane, rapports annuels, Analyse Arthur D. Little.

[1] Impôt sur les sociétés et impôts, taxes et versements assimilés hors amendes/accord/redressements payés par les acteurs Internet entre 2018 et 2020.

[2] CA déclaré en France ou recherche documentaire.

[3] Données redressées pour prendre en compte le CA effectif estimé des acteurs internationaux en France.

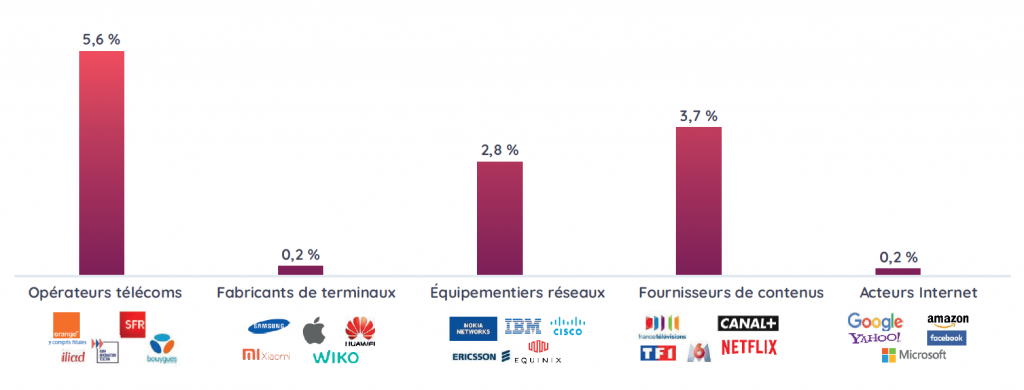

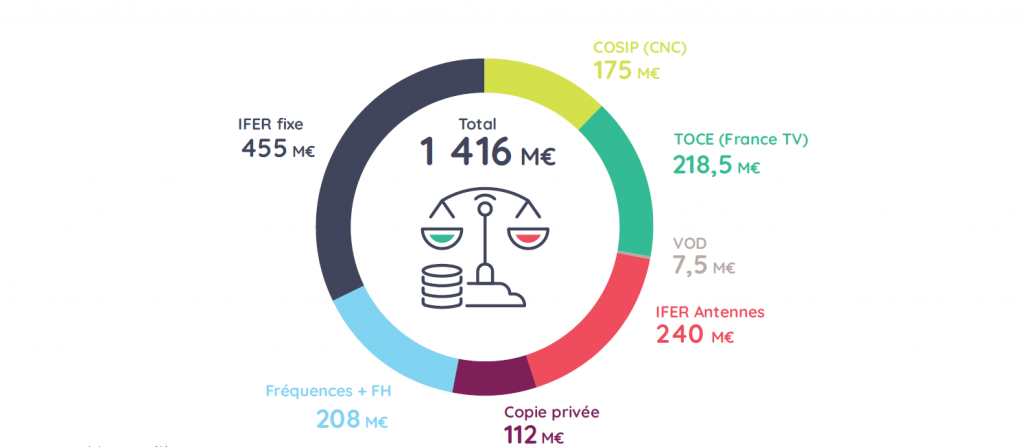

Le poids de la fiscalité spécifique :

Fiscalité spécifique (en millions d’euros) ;

Consolidation des taxes et redevances sectorielles payées par les cinq principaux opérateurs (Bouygues Telecom, EuroInfo Telecom, Free, Orange et SFR).

Source : consolidation FFTélécoms.

6. Les télécoms françaises toujours sous tension

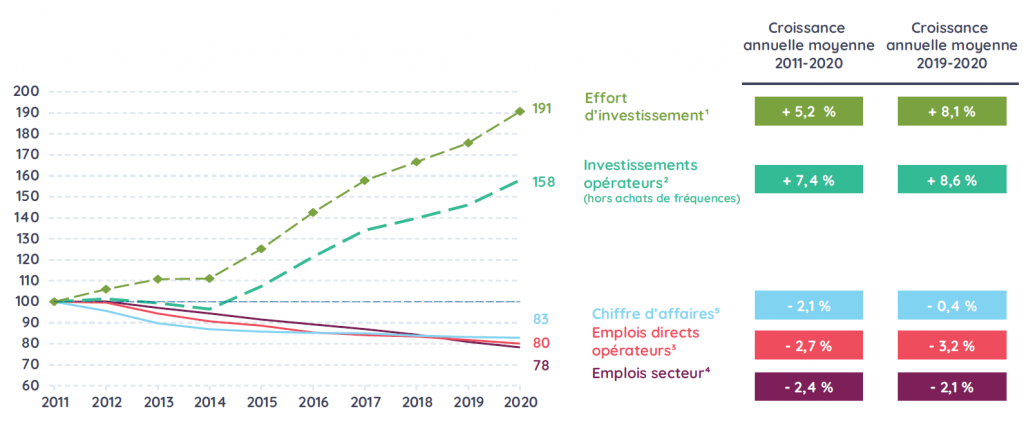

Une pression continue sur les revenus malgré un effort d’investissement croissant :

Emplois, revenus et investissements des opérateurs télécoms en France ;

France, 2011-2020, base 100 en 2011.

Croissance annuelle moyenne 2011-2020 :

- +5,2 % | Effort d’investissement[1] ;

- + 7,4 % | Investissements opérateurs[2] (hors achats de fréquences) ;

- -2,1 % | Chiffre d’affaires[5] ;

- -2,7 % | Emplois directs opérateurs[3] ;

- -2,4 % | Emplois secteur[4].

Croissance annuelle moyenne 2019-2020 :

- +8,1 % | Effort d’investissement[1] ;

- +8,6 % | Investissements opérateurs[2] (hors achats de fréquences) ;

- -0,4 % | Chiffre d’affaires[5] ;

- -3,2 % | Emplois directs opérateurs[3] ;

- -2,1 % | Emplois secteur[4].

Source : Arcep, DARES, Insee, analyse Arthur D. Little.

[1] Effort d’investissement : investissements des opérateurs (hors achat de fréquences) / revenus des opérateurs.

[2] Chiffres Arcep provisoires pour l’année 2020.

[3] Chiffres Arcep.

[4] Chiffre Arcep comprenant une partie des emplois indirects.

[5] Chiffres Arcep provisoires pour l’année 2018 correspondant au revenu perçu auprès du client final.

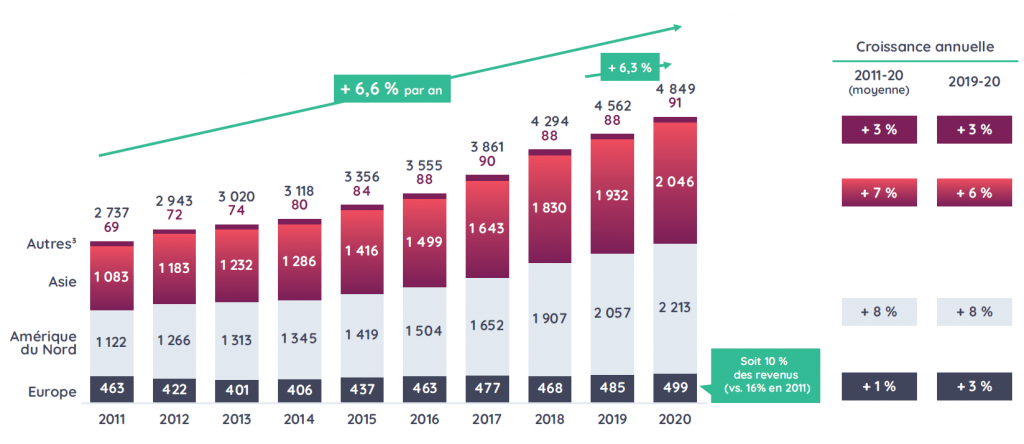

7. L’Europe numérique stagne dans un marché mondial en pleine croissance

L’Europe distancée par les champions américains et asiatiques :

Revenus de l’écosystème numérique[1] ;

Monde, 2011-2020, milliards d’euros constants[2].

Croissance annuelle 2011-2020 :

- +3 % | Autres[3] ;

- +7 % | Asie ;

- +8 % | Amérique du Nord ;

- +1 % | Europe.

Croissance annuelle 2019-2020 :

- +3 % | Autres[3] ;

- +6 % | Asie ;

- +8 % | Amérique du Nord ;

- +3 % | Europe.

Source : Thomson Reuters Eikon, analyse Arthur D. Little.

[1] Panel de 180 entreprises: Par secteur, sélection par leur CA des entreprises du top 30 en 2020.

[2] Euros constants 2020.

[3] Inclut les acteurs des top 30 hors Asie, Amérique du Nord et Europe (uniquement Océanie, Moyen Orient, Afrique et Amérique du Sud).

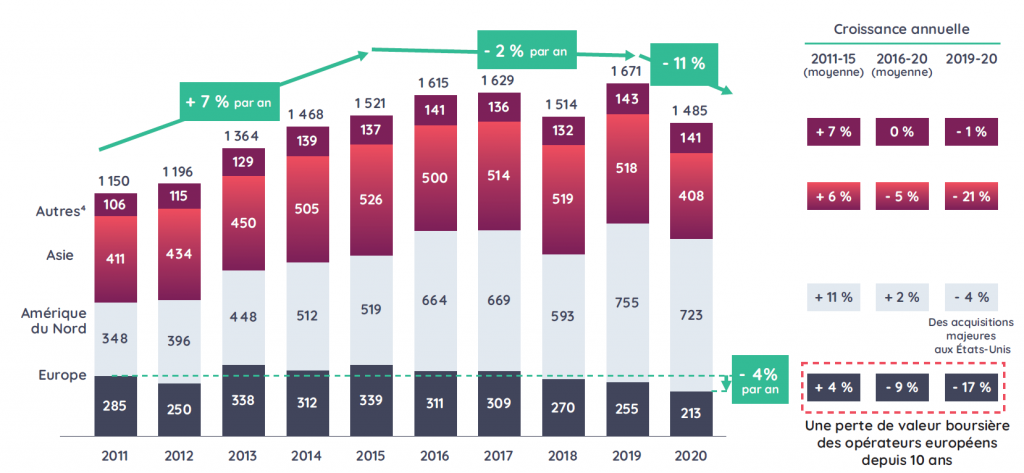

Une capitalisation boursière des opérateurs télécoms en berne en 2020, faute de croissance :

Capitalisation boursière des opérateurs télécoms par région[1],[2] ;

Monde, 2011-2020, milliards d’euros constants[3].

Croissance annuelle 2011-2015 :

- +7 % | Autres[4] ;

- +6 % | Asie ;

- +11 % | Amérique du Nord ;

- +4 % | Europe.

Croissance annuelle 2016-2020 :

- 0 % | Autres[4] ;

- -5 % | Asie ;

- +2 % | Amérique du Nord ;

- -9 % | Europe.

Croissance annuelle 2019-2020 :

- -1 % | Autres[4] ;

- +21 % | Asie ;

- -4 % | Amérique du Nord ;

- -17 % | Europe.

Source : Thomson Reuters Eikon, Arthur D. Little

[1] Nationalité selon la localisation du siège social.

[2] Panel de 180 entreprises : par secteur, sélection par leur CA des entreprises du top 30 en 2020.

[3] Euros constants 2020.

[4] Inclut les acteurs des top 30 hors Asie, Amérique du Nord et Europe (uniquement Océanie, Moyen Orient, Afrique et Amérique du Sud).

8. Les télécoms et l’environnement

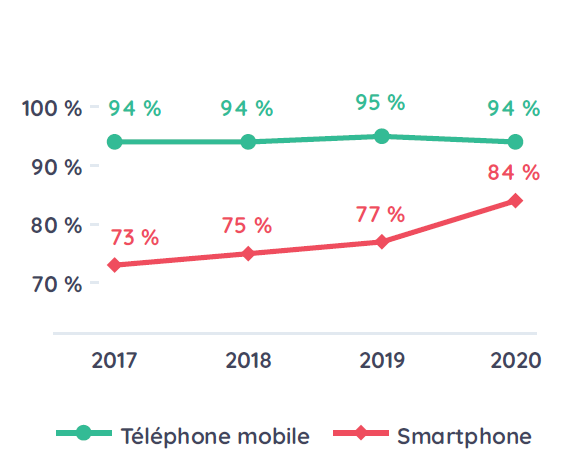

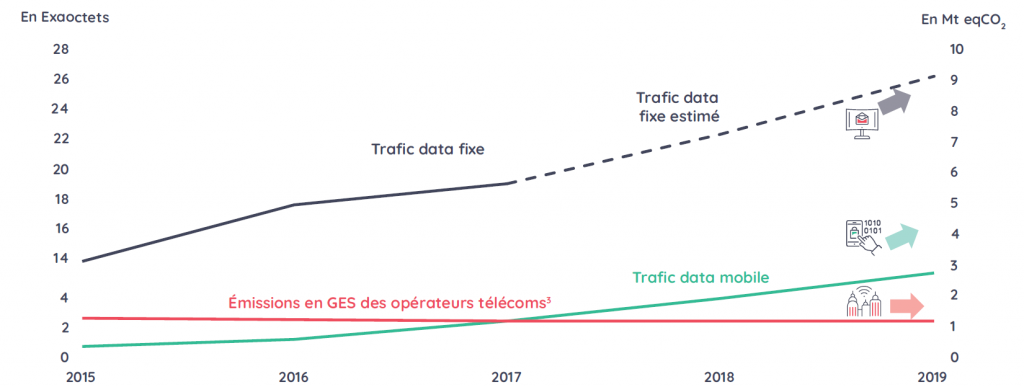

Un impact environnemental maîtrisé des réseaux télécoms :

Émissions de GES[1] des opérateurs français et trafic Internet ;

Émissions liées aux réseaux télécoms (hors émissions liées aux contenus Internet et aux terminaux).

Les gaz à effet de serre (GES) des réseaux des opérateurs représentent 0,4 % des émissions de GES totales en France.

Source : Observatoire T2 2020 de l’Arcep, Arcep Note n° 5 « L’empreinte carbone du numérique » : Cisco VNI, analyse Arthur D. Little.

[1] GES : gaz à effet de serre (dioxyde de carbone CO2, méthane CH4, oxyde nitreux N2O, hexafluorure de soufre SF6, hydrofluocarbures (HFC) et perfluocarbures (PFC)).

[2] Estimation de trafic fixe selon les données de CISCO VNI et extrapolation de la tendance 2015-2017 sur 2018 et 2019 ; Trafic Internet mobile selon les données de l’Arcep ; Estimation des émissions GES des opérateurs selon l’Arcep et des données RSE opérateurs pour 2018 et 2019.

[3] D’après les émissions directes en GES déclarées par les quatre opérateurs télécoms nationaux français.

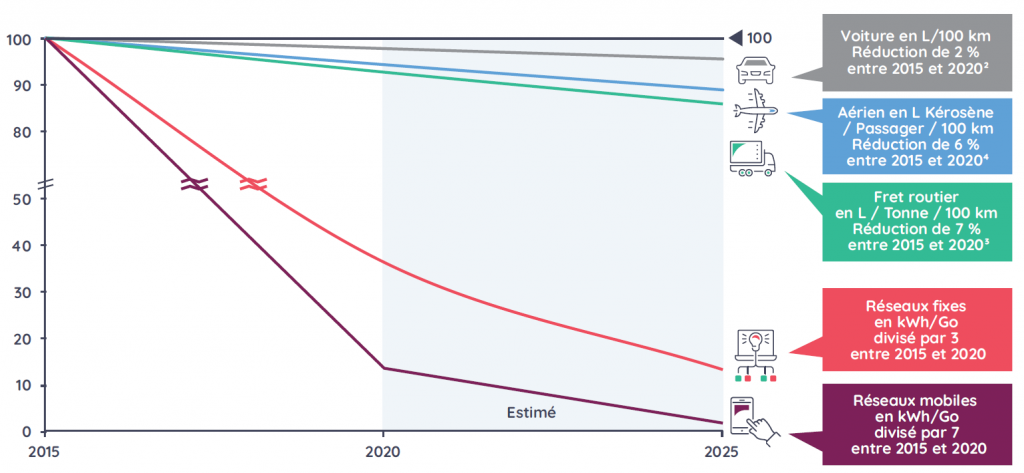

Évolution de l’efficacité énergétique par secteur ;

France, base 100, 2015–2021E1.

Les réseaux télécoms comptent pour 0,8 % de la consommation d’électricité en France en 2020[5].

Source : Rapport 2019 du Comité des constructeurs français d’automobiles, Baromètre Observatair 2019 de la FNAM, analyse Arthur D. Little.

[1] Estimation sur 2020-2030 en projetant, de façon linéaire, la tendance 2015-2020 sur 2020-2025.

[2] D’après CCFA : 6,5 L/100 km en 2019 vs 6,6 L/100 km en 2014 (voitures particulières, tout type de carburant).

[3] D’après CCFA : estimations à partir des données de consommation / 100 km par poids lourd et de la charge moyenne par poids lourd.

[4] d’après Observatair : 3,4 L pour 100 km par passager en 2019 contre 3,5 L en 2014. (5) RTE, rapport du CGE, 2019, “Réduire la consommation énergétique du numérique”.

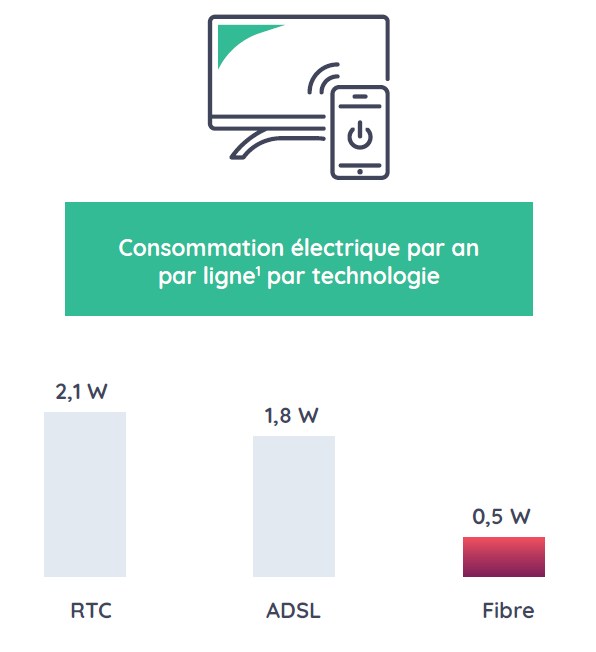

Des actions concrètes prises par les opérateurs :

Le passage à la fibre optique divise par 3

la consommation énergétique des réseaux fixes.

Consommation électrique par an par ligne[1] par technologie

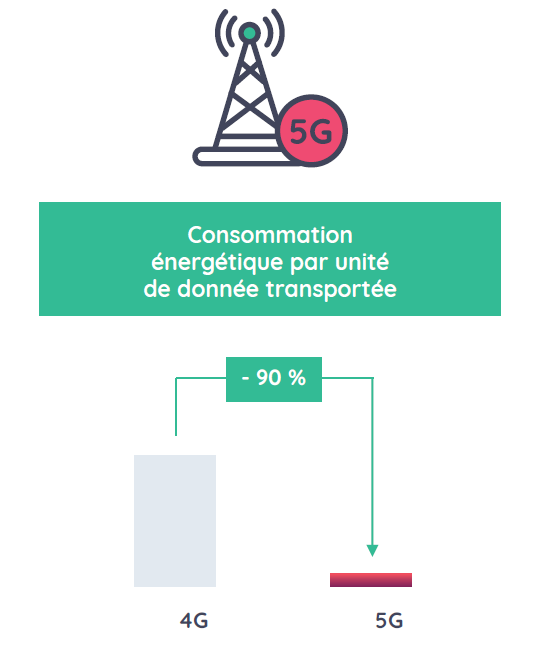

Le passage à la 5G augmente de 90 % l’efficacité énergétique

des communications mobiles.

Consommation énergétique par unité de donnée transportée.

Source : APCC, Haut Conseil Climat, étude TeamViewer, ADEME, Arcep, Nokia, Arthur D. Little.

[1] Consommation des câbles et des équipements nécessaires.

Les télécoms sont l’une des solutions aux défis environnementaux :

- 1 utilisateur en visioconférence réduit en moyenne son empreinte carbone annuelle de 4 tonnes de CO2 ;

1 trajet en train de 100 000 km, soit 2,5 fois le tour du monde. - 1 jour de télétravail par semaine permet d’économiser 200 kg CO2 par an par travailleur ;

1 075 km en avion soit 1 aller retour Paris Toulouse.

Source : APCC, Haut Conseil Climat, étude TeamViewer, ADEME, Arcep, Nokia, Arthur D. Little

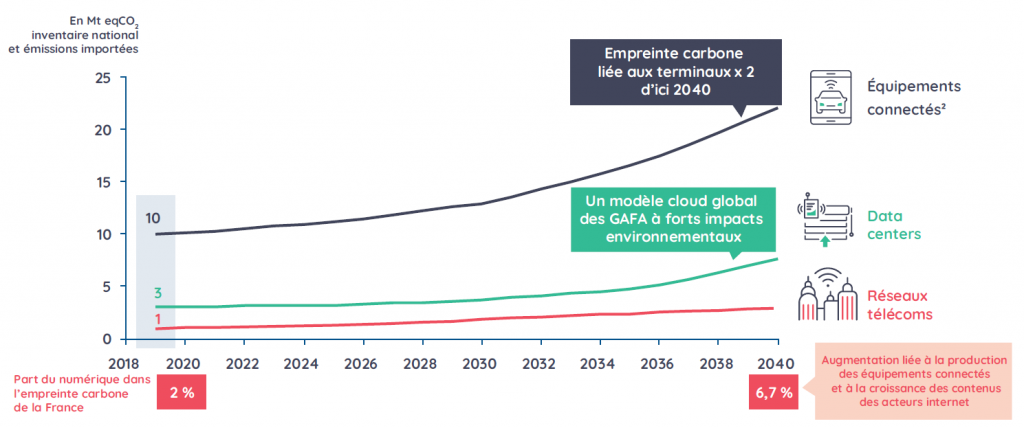

L’effort soutenu des télécoms doit être amplifié par les autres acteurs de l’écosystème numérique :

Empreinte carbone du numérique en France ;

sur la base des estimations du scénario central du rapport du Sénat – Juin 2020.

- Équipements connectés[2] ;

- Data centers ;

- Réseaux télécoms.

La hausse de 60 % des émissions du secteur numérique d’ici 2040 est essentiellement liée aux data centers et aux terminaux (86 % des émissions des équipements connectés[2] sont dus à leur production[2]).

Source : Rapport 2019/2020 de la mission d’information sur l’empreinte environnementale du numérique au Sénat, analyse Arthur D. Little.

[1] Production des équipements connectés majoritairement en Asie du Sud-Est, avec une haute intensité carbone de l’électricité (213,8 g CO2eq/kWh en moyenne vs 57,1 g CO2eq/kWh en France).

[2] Smartphones, ordinateurs, imprimantes, écrans d’ordinateur, tablettes, téléviseurs, box, consoles de jeux, casques de réalité virtuelle, enceintes connectées, écrans publicitaires et modules de

connexion IoT.

Voir aussi

-

Élus et pouvoirs publics

Étude 2021 Économie des Télécoms | Arthur D. Little

Avec des messages clés et analyses sur l'écosystème numérique mondial et français.

-

Réglementation et fiscalité

103ème Congrès de l’AMF | Intervention d’Arthur Dreyfuss, Président de la FFTélécoms

Au Forum "Transition numérique : accélérer le déploiement des réseaux, accompagner les citoyens éloignés du numérique et sécuriser les usages".

-

Nos travaux et champs d'actions

Étude 2022 Économie des Télécoms | Arthur D. Little

Retrouvez l’étude 2022 d’Arthur D. Little sur l’économie des Télécoms. L’étude du cabinet de conseil Arthur D. Little édition 2022…

-

Études et publications

10 ans d’avancées dans les télécoms (2016)

Les télécoms sont essentiels pour notre pays. Disposer d’infrastructures numériques performantes est un facteur de compétitivité et de progrès.

-

Études et publications

10 ans d’avancées dans les télécoms (2017)

La Fédération met à jour sa plaquette sur les chiffres clés des télécoms.

-

Études et publications

Étude Greenwich 2013 sur la fiscalité spécifique des opérateurs télécoms

Étude comparative internationale sur la fiscalité spécifique et les schémas d’optimisation fiscale des acteurs "Over-the-Top".